crowdhouse Investment Report | 2. Quartal 2025

crowdhouse veröffentlicht in jedem Quartal den «crowdhouse Investment Report». Die Publikation liefert eine Beurteilung der jeweils aktuellen Marktsituation...

Inflation, schwankende Börsenkurse, niedrige Zinsen: Wo kann man 2023 noch sicher Geld anlegen? Viele Investoren/innen entscheiden sich für Schweizer Immobilieninvestitionen, da die Rendite-Aussichten für Immobilien langfristig stabil sind und die vieler anderer Anlagearten schlagen. Der Aufbau von sicheren Vermögenswerten ist hoch attraktiv, sei es, um den eigenen Ruhestand zu sichern, das eigene Geld vor Inflation zu schützen oder als langfristige Anlagestrategie. Dabei kann man schon mit wenig Geld in Immobilien einsteigen. Dieser Artikel verrät, wie man sichere Immobilienanlagen tätigt, welche Investitionsformen bei Immobilien vorkommen und wo in der Schweiz sich Investitionen lohnen.

Inhalt

Alle Immobilienarten können prinzipiell als Kapitalanlage genutzt werden, mit jeweils unterschiedlichen Vorteilen und Risiken:

Im privaten Bereich „Wohnen und Mieten“ sind das:

Gewerbe-Immobilien als Kapitalanlage können sein:

Auch ein Grundstück kann eine Kapitalanlage sein. Die am häufigsten als Kapitalanlage genutzte Immobilienform sind allerdings Mehrfamilienhäuser, aus mehreren Gründen: Für Gewerbeobjekte als Anlageobjekt gelten besondere Vorgaben und das Verlustrisiko ist vergleichsweise hoch. Bei Grundstücken müssen Anleger/innen verschiedene mögliche Zukunfts- und Nutzungsszenarien bewerten, was ebenfalls als eher risikoreich einzustufen ist. Idealerweise kennt man sich für eine Kapitalinvestition gut mit der Immobilienart aus. Das legt die Investition in Einfamilienhäuser nahe, doch diese Strategie ist oft nicht lohnenswert. Die hohen Unterhaltskosten und Rückstellungen für Instandhaltung schmälern die Gewinne, die sich durch die Mieteinnahmen für ein Einfamilienhaus erzielen lassen.

Bei einer Eigentumswohnung dagegen werden die Unterhaltskosten mit den anderen Eigentümern/innen des Hauses geteilt. Das macht die Anlage in eine Eigentumswohnung attraktiv. Zu beachten ist der Abstimmungsaufwand mit den anderen Eigentümer/innen, der Zeit kostet. Dazu kommen Ausgaben, die man selbst nicht tätigen möchte, aber die Stockwerkeigentümerschaft forciert. Ebenfalls zu bedenken ist das Risiko eines Leerstands, da mit nur einer einzelnen vermietbaren Wohnung keine Risikostreuung stattfindet. Aus all diesen Gründen bieten Mehrfamilienhäuser puncto Aufwand und Risiko versus Gewinn oft die beste Rendite.

Investor/innen sollten bei der Wahl für eine bestimmte Kapitalanlage gründlich prüfen, wie die eigene finanzielle Situation und Lebensplanung aussieht. Nicht in allen Fällen ist die Investition in eine Immobilie zur Vermietung die beste Entscheidung, denn unter Umständen kann die Bindung des eigenen Kapitals in einer Immobilie auch Nachteile mit sich bringen.

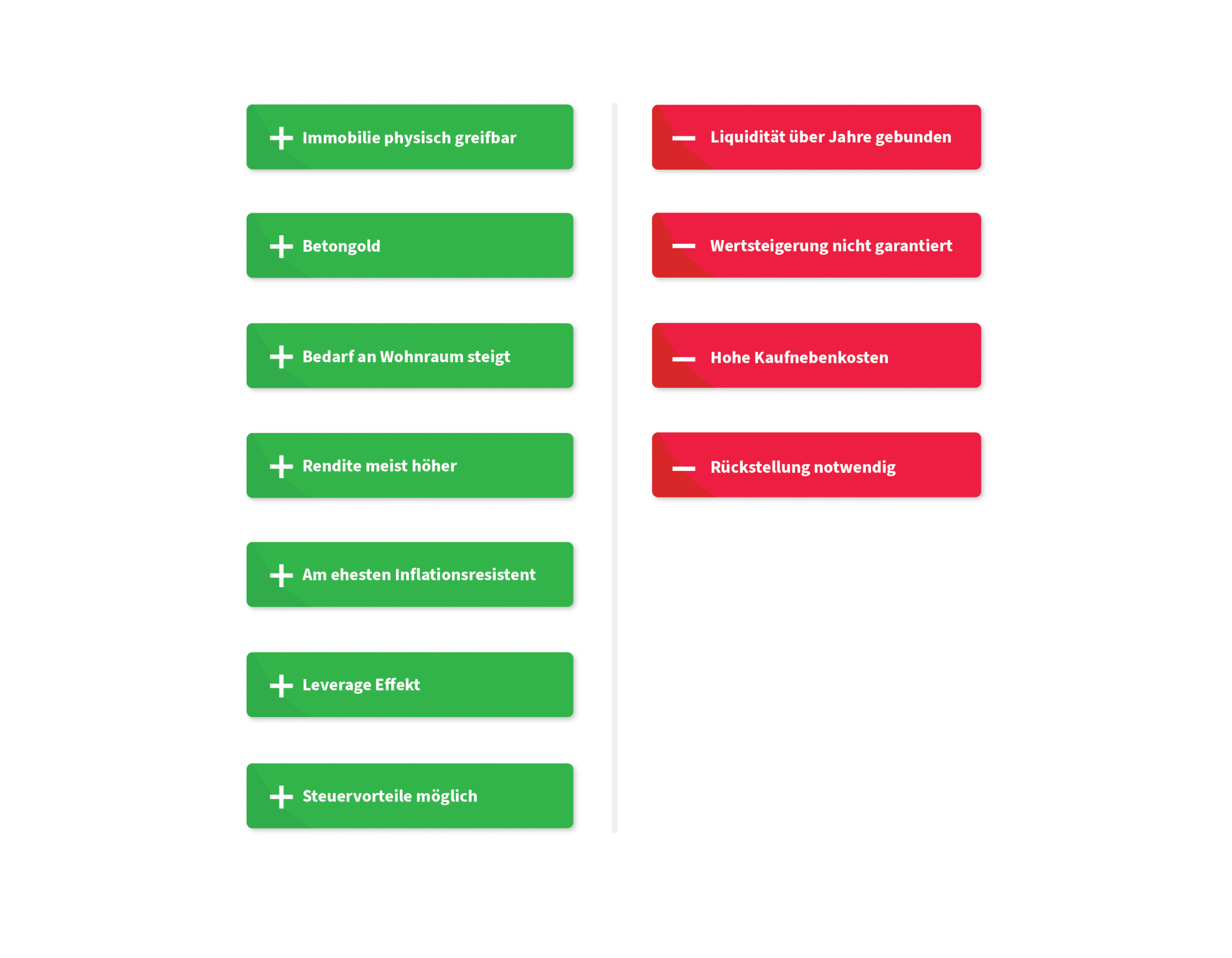

Rendite-Immobilien bieten Anlegern/innen verschiedene Vorteile:

Anleger/innen sollten allerdings gründlich abwägen, ob sie ihr Kapital in eine Immobilie zur Vermietung investieren. Nicht für jede Anlagestrategie ist die langfristige Investition in eine Immobilie geeignet.

Die Kapitalanlage in Schweizer Immobilien kann auf zwei Wegen erfolgen: direkt oder indirekt. Grundsätzlich erzielt eine vermietete Immobilie eine Rendite durch Mieteinkünfte. Auf der anderen Seite trägt auch der Kapitalzuwachs durch die Wertsteigerung zur Rendite bei. Bei einer direkten Investition in eine Immobilie erhalten Anleger/innen das gesamte oder teilweise Eigentumsrecht, wodurch die Mieteinkünfte und gegebenenfalls der Verkaufserlös direkt an die Anleger/innen gehen. Bei einer indirekten Investition in eine Immobilie wählt und verwaltet ein zwischengeschalteter Händler oder Fondsmanager die Anteile an einem Fond oder Index und schüttet gegebenenfalls Gewinne an Anleger/innen aus.

Bei der direkten Kapitalanlage haben Anleger/innen die Wahl zwischen verschiedenen Anlageformen:

Sind Investoren/innen die alleinigen Eigentümer einer Rendite-Immobilie, können sie alle relevanten Entscheidungen selbst treffen und die Gewinne aus Mieteinnahmen oder Verkaufserlösen gehen direkt zu ihren Gunsten. Auch können sie die Verwaltung der Immobilie entweder selbst abwickeln oder eine Verwaltungsgesellschaft beauftragen, die die Mietersuche und alle administrativen Aufgaben übernimmt.

Bei der Miteigentümerschaft werden Anleger/innen mit ihren Anteilen im Grundbuch eingetragen, wodurch sie in der Regel das Recht auf eine Beteiligung am Mietzins haben. Die Verwaltung wird von einer Verwaltungsgesellschaft übernommen, so dass kein zeitlicher Aufwand bei den Miteigentümern/innen anfällt. Der Vorteil dieses Modells ist, dass Investoren/innen bereits mit einer kleinen Investitionssumme eine solide monatliche Rendite erzielen können. Im Miteigentümer-Modell von crowdhouse wird die Kapitalanlage der Investoren/innen auf mehrere Wohnungen verteilt und so automatisch diversifiziert. Die Renditen sind kalkulierbar und konstant: sie werden monatlich ausgeschüttet und direkt auf das Bankkonto der Anleger/innen überwiesen. Auch die Wertsteigerung der Immobilien findet Eingang in die Berechnung der Renditen.

Mehr zum Miteigentümer-Modell können Sie hier nachlesen:

Miteigentum bei Immobilien – Definition, Vor- & Nachteile

Der Vorteil indirekter Immobilienanlagen ist, dass sie bereits mit kleinen Anlagebeträgen möglich sind. Im Gegensatz zu den hohen Nebenkosten einer Alleineigentümerschaft können Anleger/innen bei indirekten Anlagen von niedrigeren Kosten profitieren, die bereits von vornherein auf viele Investor/innen ausgelegt sind. Bei einer indirekten Investition legen Investoren/innen ihr Kapital in Fonds oder ETFs an: Fonds werden aktiv von Fondsmanagern/innen betreut und kuratiert, während Exchanged Traded Funds (ETFs) indexorientiert sind. Letztere richten sich am Kurs zuvor festgelegter Wertpapiere oder eines Index aus und müssen daher nicht verwaltet werden. Auch das Crowdfunding oder Immobilien von Projektentwickler/innen gehören zu den indirekten Anlageformen.

Die gängigsten indirekten Immobilienanlagen sind:

Die Fondsmanager/innen bündeln das Kapital der Anleger/innen und erwerben damit verschiedene Immobilienwerte, wodurch das Kapital von vornherein diversifiziert wird. Von Wohn- oder Büroräumen oder Grundstücken ist hier je nach Ausrichtung des Fonds alles möglich. Die Gewinne werden regelmässig ausgeschüttet und ein zusätzlicher Wertzuwachs wird dadurch ermöglicht, dass die Fondsanteile selbst im Wert steigen.

Bei offenen Immobilienfonds können Anleger/innen ihre Anteile jederzeit veräussern – bei geschlossenen Immobilienfonds hingegen sind während der Laufzeit keine zusätzlichen Käufe oder Verkäufe der Anteile aufgrund der vorher definierten Investitionssumme erlaubt. Die Nachteile von Immobilienfonds liegen in deren Wertschwankungen und den Gebühren, die für die Verwaltung des Fonds anfallen.

Mit ETFs können Investor/innen von ähnlichen Vorteilen profitieren wie bei Immobilienfonds. ETFs folgen allerdings dem Kurs anderer Indizes oder Basiswerte und werden nicht aktiv verwaltet. Dadurch sind die Verwaltungskosten geringer als bei Fonds. In der Schweiz investieren Immobilien-ETFs in andere Immobilienfonds oder Aktien aus dem Immobiliensektor. Entwicklungen an der Börse haben damit einen grösseren Einfluss auf diese Anlageform und können für Wertschwankungen sorgen.

REITs bezeichnen die Aktien einer Immobiliengesellschaft. Diese Immobiliengesellschaft investiert in Immobilien und generiert Erträge durch deren Vermietung, Verkauf oder Verpachtung. Anleger/innen können die Aktien dieser Gesellschaft erwerben und so an der Ausschüttung der Gewinne teilhaben. Für REITs gelten bestimmte steuerliche Regelungen, die sie für Anleger/innen attraktiv machen. Auch wenn REITs in der Schweiz nicht zugelassen sind, können sie über ausländische Börsen gehandelt werden. Allerdings sollten Investoren/innen ein gutes Fundament an Börsenwissen besitzen, um die Risiken und Vorteile von REITs mit der eigenen Anlagestrategie abgleichen zu können.

Das Startkapital für die Anlage in Schweizer Immobilien schwankt stark, je nachdem, für welche Anlageform sich Investoren/innen entscheiden. Im Rahmen der persönlichen Anlagestrategie können bereits kleinere Beträge ab CHF 25 monatlich in indirekte Anlagen wie Immobilienfonds oder ETFs investiert werden. Für die Alleineigentümerschaft einer Rendite-Immobilie dagegen sind mindestens 25% Eigenkapital erforderlich, während der Restbetrag üblicherweise über Hypotheken finanziert wird.

Beim Kauf von Immobilien, die zur Vermietung vorgesehen sind, sollten Anleger/innen sich zuvor umfassend über die gesetzlichen Vorgaben informieren: Sparguthaben aus den Säulen 2 und 3a lassen sich nicht für den Erwerb von Vermietungsobjekten einsetzen.

Wie viel Geld man für den Kauf einer Rendite-Immobilie braucht, sollte in einer Tragbarkeitsrechnung ermittelt werden. Hier kommen unter anderem der geschätzte eingenommene Mietzins, die Konditionen der Hypothek, die Kaufnebenkosten und die laufenden Unterhaltskosten zum Tragen.

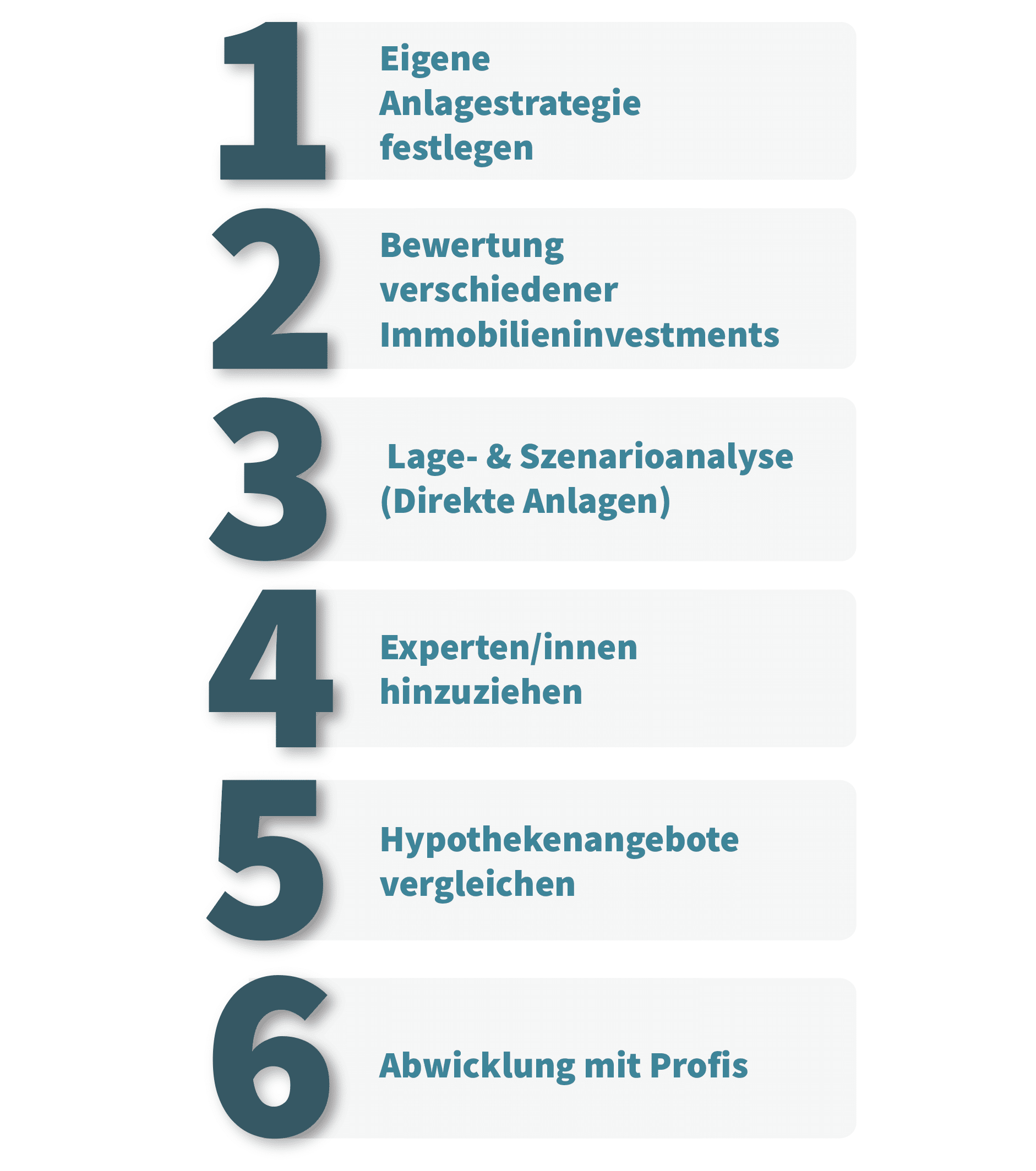

Angehende Investoren/innen sollten diesen Schritten folgen, um eine Kapitalanlage in Immobilien zu bewerten:

Als Anleger/in hat man mehrere Möglichkeiten, wo man in der Schweiz am besten in Immobilien investiert. Objekte an sehr guten Lagen versprechen Wertstabilität und anhaltend gute Renditen. Clevere Anleger/innen halten zudem Ausschau nach Objekten mit Entwicklungspotenzial. Kauft man eine Immobilie an einer Lage, die sich in Zukunft positiv entwickelt, kann man von der Wertsteigerung profitieren.

Doch wie findet man Immobilien mit Entwicklungspotenzial? Zum Beispiel können diese über eine systematische Bewertung und Einteilung von Lagen gefunden werden. crowdhouse analysiert regelmässig die Gemeinden der Deutschschweiz und unterteilt sie in sogenannte A-, B-, C- und D-Lagen. A- und B-Lagen machen 2022 etwa 23% aller Gemeinden aus, C-Lagen etwa 43%. Anhand verschiedener Schlüsselfaktoren lässt sich dann bewerten, welche C-Lagen sich mit grosser Wahrscheinlichkeit zu B-Lagen entwickeln. Anleger/innen, die ihr Kapital in diese Immobilien in C-Lagen investieren, können mit einem Wertzuwachs ihrer Investition über die Zeit rechnen. Die Top-3 Gemeinden aus dem crowdhouse Immobilienbarometer 2022 sind Frutigen (Kanton Bern), Bad Zurzach (Kanton Aargau) und Willisau (Kanton Luzern).

Diese vier Faktoren beeinflussen, wann man in Immobilien investieren sollte:

Zunächst sollten Investor/innen abschätzen und ermitteln, wann die eigene finanzielle Situation eine Immobilieninvestition begünstigt. In manchen Fällen lohnt es sich, ein Jahr länger Geld anzusparen oder gebundenes Kapital zu liquidieren, bevor in eine neue Immobilie investiert wird. Die persönliche Lebenssituation spielt ebenfalls eine grosse Rolle: Wird Kapital für persönliche Wünsche und Ziele benötigt, etwa eine Fortbildung oder nötige Anschaffungen? Ebenfalls nicht zu unterschätzen ist die Zeit, die Investoren/innen für die Recherche und Abwicklung ihres Immobilienkaufs aufbringen, denn diese Zeit sollte zur Verfügung stehen.

Auch die Konditionen, zu denen eine Hypothek aufgenommen wird, sind entscheidend für die zu erwartende Rendite. Im dritten Quartal 2022 passte die Schweizer Notenbank (SNB) den Leitzins auf 0.5% an und beendete damit die Phase der Negativzinsen.

Nicht zuletzt ist die Situation auf dem Schweizer Immobilienmarkt relevant für den Zeitpunkt des Immobilienkaufs. Die zu erwartenden demographischen Entwicklungen und die politische und wirtschaftliche Stabilität der Schweiz lassen positive Entwicklungen des Immobilienmarktes erahnen.

Die zu erwartende Rendite ist für jede Immobilieninvestition je nach Marktsituation unterschiedlich. Zum einen ist jede Immobilie an sich einzigartig in Lage und Ausstattung. Bei Rendite-Immobilien in Alleineigentümerschaft hängt die Renditeerwartung zudem von den Rahmenbedingungen des Kaufs ab. Beim Miteigentums-Modell von crowdhouse kann beispielsweise mit einer Rendite von 4–6% gerechnet werden. Indirekte Immobilieninvestitionen erzielen je nach Börsenentwicklung, Verwaltungsgebühren und Risiko ebenfalls unterschiedliche Renditen.

Die Kapitalanlage in Schweizer Immobilien ist generell als vielversprechend einzustufen. Sie ist jedoch nicht für alle Anleger/innen gleichermassen geeignet. In einem ersten Schritt sollten Investoren/innen ihre persönliche Anlagestrategie festlegen und dann nach entsprechenden Anlageobjekten suchen. Grundsätzlich stehen direkte oder indirekte Kapitalanlagen zur Auswahl. Bei kleineren Beträgen oder Strategien, die auf eine schnelle Verfügbarkeit des Kapitals Wert legen, können indirekte Immobilieninvestitionen eine gute Wahl sein. Mit einer grösseren Investitionssumme eröffnet sich Anlegern/innen die Möglichkeit, direkt in Immobilien zu investieren.

Die Entscheidung für eine Immobilieninvestition sollte am besten auf Basis fundierter Rendite-Berechnungen und Standortanalysen getroffen werden. Hier kann Expertenwissen massgeblich zum Erfolg des Vorhabens beitragen. Das Ergebnis der Recherchen bestimmt dann, wann und wo die Kapitalanlage am vorteilhaftesten ist. Auch die zu erwartende Rendite einer Immobilieninvestition ist individuell und hängt von der gewählten Anlagestrategie ab.